債務整理とは?

消費者金融やクレジット会社への返済で悩んでいる方の借金整理をして、生活を立て直していく手続きです。

手続きは主に任意整理手続き、個人再生手続き、自己破産手続きがあります。

債務整理 解決までの流れ

債務整理 Q&A

サラ金からの取立がひどいのですが、どうにかなりませんか?

司法書士や弁護士などの専門家に債務整理手続きを依頼することによって、取立ては止まります。

夫(家族)は借金のことは知りません。夫(家族)に内緒で債務整理をすることは出来ますか?

出来ます。但し、生活苦が原因での借金であれば家族全体の問題になりますので打ち明けて家族全員で解決していくのがいいでしょう。また、手続きによっては家族の協力が必要な手続きもあります。

長年支払いをしていなかった消費者金融から請求書が届きました。どうしたら良いですか?

消費者金融(貸主)へ5年以上返済をしていなかった場合は時効になっている可能性があります。消滅時効は債務者(借主)が時効援用の意思表示をしなければ成立しません。但し、裁判をおこされていた場合や、時効の中断事由があった場合は5年以上返済をしていない場合でも時効が成立していない場合もあります。

過去に借入をしていましたが長年支払いをしていません。債務整理手続きをしたい場合に会社名が思い出せない場合どうしたら良いですか?

借入先が思い出せない場合は信用情報機関(日本信用情報機構等)に信用情報を取り寄せることによって、債権者(貸主)を調べることが出来ます。その場合、調査していることを債権者に知られることはありません。

※参考:JICC(日本信用情報機構)

返し終わった借入金の過払金の請求は出来ますか?

完済後、10年以内であれば過払金の請求が出来ます。但し、完済してから10年以上経っている場合、過払金は時効になるため請求することが出来ません。

週払いの貸金業者からの借入れも債務整理手続きができますか?

出来ます。週ごとの返済を月ごとの返済方法に変更する和解交渉を貸金業者と行います。

債務整理をしたら、ブラックリスト(信用情報登録機関)に載りますか?

載ります。但し、ブラックリスト(信用情報登録機関)は、契約をした時点で載っています。延滞・債務整理手続きをしたことにより一定の期間新たなローン契約や借入が出来ない状況となる可能性があります。信用情報登録に登録される期間は債務整理手続きの内容によって異なります。(手続き内容によっては、信用情報登録から消される場合もあります。)

法律扶助とはなんですか?

日本司法支援センター(法テラス)が、債務整理費用を準備できない方のために書類作成費用や裁判代理費用の立替えを行います。また、無料法律相談もしています。

※参考:日本司法支援センター(法テラス)

任意整理とはなんですか?

任意整理とは、借金の返済方法を消費者金融(貸主)と交渉し返済しやすくするための手続きです。借入した時期によっては、消費者金融と債務者(借主)の貸付け契約した利率を「利息制限法」で定める利率に引き直し計算を行うことにより債務(借金)が減額になる場合もあります。過払金の回収ができる場合は過払金を回収して、他社の弁済に充てるなど弾力的な手続きが可能です。司法書士が債務者の代理人として貸主と交渉するので債務者本人は裁判所に行くことはありません。

但し、「利息制限法」で定める利率に引き直し計算をしても、残額が多額になる場合は、任意整理は厳しく個人再生や自己破産を選択して解決することになります。

過払金とはなんですか?

消費者金融やクレジットカードのキャッシングを5年以上利用し、契約利率が20%以上の場合、法定利率に引き直すと発生する払いすぎた利息のことです。過払金が発生している場合は貸金業者に対し返還請求手続きをします。但し、H18年以降に借入契約をし、契約利率が法定利率(15%から20%)内の場合、過払金は発生していません。

個人再生とはなんですか?

住宅ローンなどを除く債務(借金)総額が5000万円以下で債務者(借主)が将来において一定の収入を得ることが見込まれる場合(たとえば、会社員・自営業者・パート・年金受給者等)において、裁判所に個人再生の申立を行い裁判所の許可を得る手続きです。借金が原則5分の4カットされ5分の1(ただし、5分の1が100万円を下回る場合は100万円、3000万以下は上限300万円、3000万以上は10分の1の額)を3年間で返済していくものです。個人再生には住宅ローン特別条項というものがあり、住宅を維持しながら債務整理手続きをすることができます。したがって、住宅を守りたい方は専門家とよく話し合って個人再生を検討することになります。裁判所での手続期間は約6か月かかります。

自己破産とは?

債務者(借主)が、支払い不能の債務(借金)を抱えており、任意整理や個人再生を検討しても支払いが困難な場合(支払不能という)、裁判所に自己破産の申立てを行います。

債務者にめぼしい財産がない場合は破産管財人が選任されずに同時廃止決定(破産開始決定と同時に廃止決定され破産手続きが終了)がなります。通常、消費者破産の場合には財産がない場合が多く、同時廃止決定がほとんどです。自己破産手続きには免責手続きも同時に行われ免責決定を得られれば養育費等の非免責債権を除く借金返済が不要になります。ほとんどの人が免責決定を得られます。手続期間は、同時廃止手続きは4か月から半年、管財手続きの場合は半年以上かかります。

特定調停とはなんですか?

債務者(借主)が直接裁判所に特定調停の申立てを行い、調停委員の仲介のもと債権者(貸主)との話し合いで債務(借金)の返済方法を決めていく債務整理手続きです。内容については任意整理と同様であり、「利息制限法」で定める利率に引き直し計算を行うことにより債務(借金)を減額して整理する手続きで、任意整理との違いは裁判所を介するか否かの違いで、債務者が自分で手続きを行う場合に多く利用され債務者本人が裁判所に出頭することになります。

債務整理 事例

【事例1. Aさん夫妻】

Aさん夫妻は生活費のために消費者金融から借入をするようになりました。借入と返済を繰り返しながら少しずつ残高は減っていきましたが、25年経っても夫婦で約100万円の借金が残っていました。Aさん夫妻は10年以上消費者金融から借入をしていたためそれまでの取引を利息制限法に引き直し計算をすると、全社とも過払いになっていました。その後、過払い金を返してもらい、今では借金に追われる生活から抜け出すことができ安心した毎日を送っています。

【事例2. Bさん女性】

Bさんは、20代のころから年金生活の両親や兄弟へ生活費を援助をしていましたが、Bさん自身の生活費が不足するようになりクレジットカードでショッピングやキャッシングを利用するようになり、数年後には約400万円の借金を抱えていました。利息制限法に引き直し計算をしても約270万円の負債が残り任意整理で支払っていくことは厳しい状況でした。債務整理手続きを機に生活費を見直したところ、毎月4万円の余剰金が確認できたので、個人再生手続きを選択しました。個人再生手続きでは270万円の借金が100万円まで減額されるので、3年間で返済していくことが可能です。今では月13万円の返済が3万円となり、現在も個人再生の返済計画案通りに毎月返済をしながら安定した生活を送っています。

【事例3. Cさん男性】

Cさんは念願のマイホームを建てましたが、転職等で収入が減りクレジット会社や消費者金融等から借入をするようになりました。子どもたちも小学生だったため教育費用の支出も多く、次第に生活は困窮し返済も滞るようになっていきました。債権者からは毎日のように督促の電話があり、Cさんは債務整理手続きをすることにしました。借入年数が浅かったこともあって債務はほとんど残りました。住宅ローンの返済を合わせると毎月の返済は収入以上になり、Cさんはマイホームを手放し、自己破産して再スタートをする決意をしました。住宅は任意売却し、住宅売却後の多額の負債は、破産免責を受けることができました。現在は借金返済に追われることもなく、安心した毎日を過ごしています。

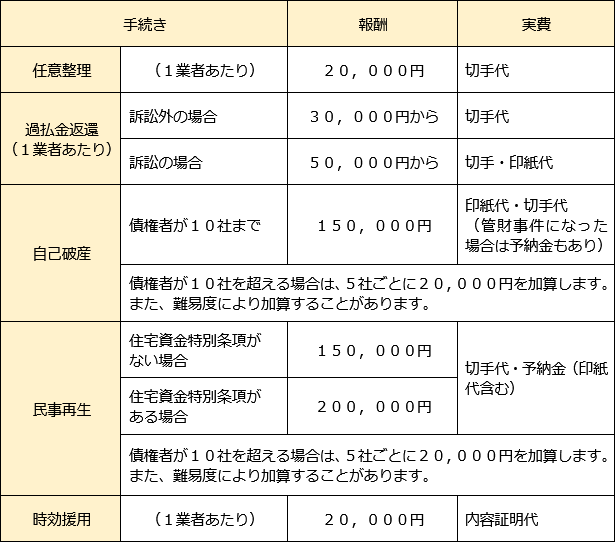

債務整理 費用

※金額はすべて消費税抜きの金額です

※収入要件をみたした場合、日本司法支援センター(通称:法テラス)の法律扶助も利用できます。